“看到公司三季报数据后,我激动的想哭。”曾经在一线销售工作过的山西汾酒某负责人对《快消视界》(ID:kuaixiaoshijie)表示,这个结果我们等了很久了。

“2024年1月至9月,山西汾酒实现营业收入313.58亿元,同比增长17.25%;实现归母净利润113.5亿元,同比增长达20.34%。”这就是山西汾酒交出的2024年三季报成绩单,公司营收以313.58亿元,成功进入白酒前三,实现了“汾酒复兴时代”的最好成绩单,营收和净利润接近2023年全年成绩单(2023年,山西汾酒全年营收和净利润分别为319.28亿元、104.38亿元)。

白酒第一股成长记

2024年10月30日,伴随着山西汾酒三季报的发布,山西汾酒终于扬眉吐气了一把,313.58亿元的成绩单,将A股白酒排名从“茅五洋”变成了“茅五汾”,也为汾酒复兴交出了一份漂亮的答卷。

据《快消视界》(ID:kuaixiaoshijie)了解,山西汾酒不仅有着“汾老大”的行业称谓,同时,其也是A股白酒板块第一股,公司于1994年1月6日登陆资本市场,上市30年来,公司从上市之初的4.65亿元规模(1994年),成长为营收过300亿元的大型白酒公司。30年,公司营收增长67.43倍(以2024年三季报数据计算)。公司净利润从0.96亿元到超过百亿元,净利润增幅超过118倍。

30年时间轴,山西汾酒实现了飞跃式增长。但回看这30年发展,山西汾酒走得并不轻松。《快消视界》(ID:kuaixiaoshijie)梳理发现,山西汾酒从不足5亿元到10亿元,公司用了11年时间,在2005年实现营收10.7亿元;而从10亿元到20亿元,汾酒用了4年时间,在2009年实现营收21.43亿元;从20亿元到30亿元,以及从30亿元到40亿元,山西汾酒都是用了一年时间。

步入2012年,汾酒从40亿元跨越到60亿元,当年实现营收64.78亿元,但是,迈入60亿元门槛的山西汾酒并未乘势向上发展,因为整个酒行业在“三公消费”政策的影响下,白酒行业步入了调整期,山西汾酒也未独善其身。公司营收从2013年的60.87亿元一路下滑,2014年至2016年的3年时间内,公司营收分别为39.16亿元、41.28亿元、44.05亿元,直到2017年,汾酒营收恢复至60.37亿元。

值得一提的是,2017年中国的白酒行业进入分化阶段,高端酒迎来迅猛发展,而山西汾酒在2017年通过混改,并提出了汾酒复兴战略,公司发生了质的变化。

具体来看,2017年,山西汾酒与山西国企国资签下军令状,并引入战投华润入场。公司在2018年实现营收93.82亿元,2019年营收破百亿元,跻身白酒百亿俱乐部,当年实现营收118.8亿元,2020年-2023年,公司营收从200亿元俱乐部迈入到300亿元俱乐部,在2024年第三季度成功跻身中国白酒前三甲。

而纵观整个白酒板块,在当前经济环境及整体消费低迷的背景下,汾酒营收和利润均实现了双位数增长,这份亮丽三季报背后,公司的两个大单品,汾20和玻汾功不可没。

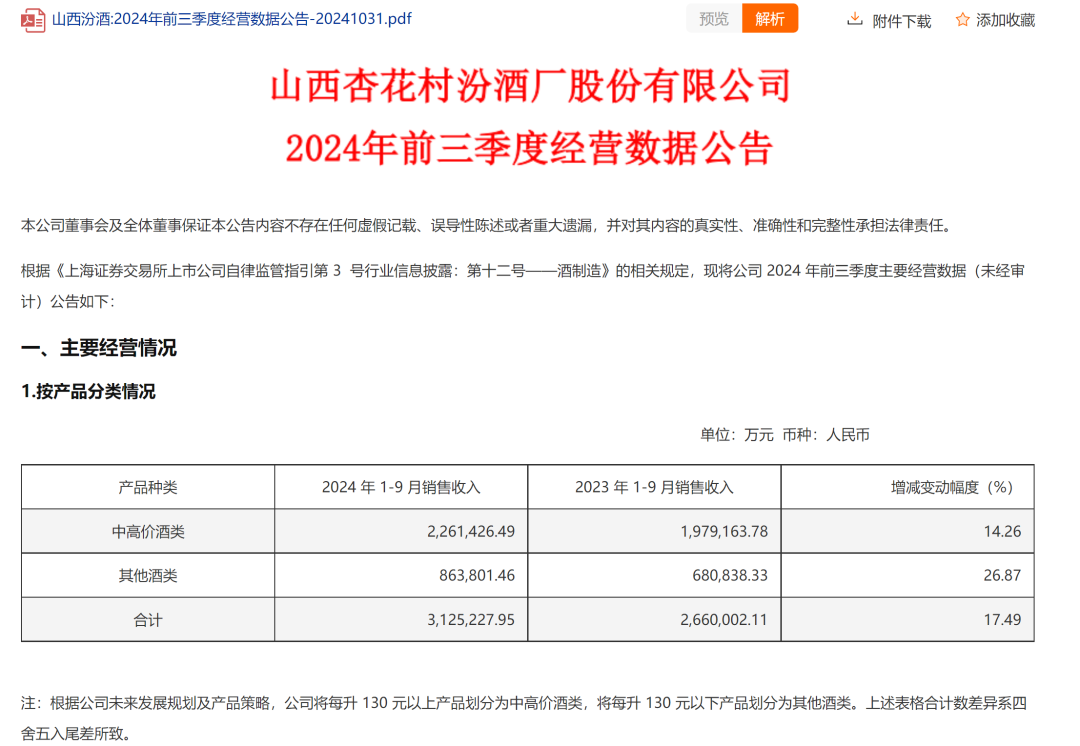

具体来看,山西汾酒将每升130元以上产品划分为中高价酒类,将每升130元以下产品划分为其他酒类。

今年前三季度,山西汾酒中高价酒类销售收入为226.14亿元,同比增长14.26%,其他酒类销售收入为86.38亿元,同比增长26.87%。

从公司营收来看,汾酒实现了墙内开花墙外香。今年前三季度山西汾酒省内外市场销售收入均同比提升,其中省内销售收入为119亿元,同比增长11.58%;省外销售收入为193.53亿元,同比增长21.44%。

在销售渠道方面,今年前三季度该公司电商平台销售收入达17.72亿元,同比增长达35.64%,代理销售收入为293.01亿元,同比增长17.44%,直销(含团购)销售收入有所减少,为1.79亿元,同比下降47.87%。

而在白酒行业专家肖竹青看来,汾酒取得业绩的可持续增长来自三个方面:第一 ,是产品结构规划的成功,像波汾作为老百姓喝得起的名酒,能够为老百姓创造物超所值的消费体验,因为有良好消费体验分享,所以波汾已经成为汾酒的第一大核心大单品。

第二,整个汾酒在全国付费影响了200万个终端,通过付费实现了汾酒优先陈列,通过付费实现与大型终端烟酒行签订直供年度包量销售协议和年度控价销售协议,实现了对终端优先陈列覆盖和有效控制。

第三,汾酒的成功是也是全国化的成功,在山西省外的全国市场,汾酒能够让烟酒行赚到钱,让代理商赚到钱,因为渠道有利可图。所以整个渠道代理商和烟终端烟酒行推销汾酒积极性非常高。

“陕西西安市场已经成为汾酒在山西省外增长率最高的市场。目前已经覆盖了8000个终端,其中能卖中高端酒的零售终端超过2000多个,汾酒通过引进做快消品做食品饮料的经销商,通过为终端提供有效服务,提供有利可图的盈利空间,有效调动了渠道推荐汾酒的积极性。”肖竹青如此表示。

中国酒业头部格局生变

值得注意的是,中国白酒前三甲的争夺一直比较激烈,也是行业看点。《快消视界》(ID:kuaixiaoshijie)统计可见,酱香型白酒老大贵州茅台上市时间是2001年8月27日,而浓香型白酒老大五粮液上市时间为1998年4月27日,洋河股份上市时间2009年11月6日,泸州老窖上市时间为1994年5月9日,与汾酒同样登录资本市场。

从1994年统计显示,30年发展,中国白酒A股上市公司发展至今共有20家,从贵州茅台上市后统计,“五茅”格局一直到2013年开始变为“茅五”,但是行业第三名则在2010年变成了洋河,顺鑫农业成为行业第四位,至此,白酒板块也开启了“茅五洋”的格局至2024年上半年,伴随着上市酒企三季报的发布,汾酒脱颖而出,行业格局变成了“茅五汾”。

而根据最新发布的上市酒企营收数据统计,A股白酒前五名为贵州茅台、五粮液、山西汾酒、洋河股份、泸州老窖、古井贡酒。

而据《快消视界》(ID:kuaixiaoshijie)了解,白酒前三甲之争,山西汾酒、泸州老窖一直都是争夺的对象,如今,山西汾酒将行业第三拿下,这背后,不仅是一次位置晋升,背后还有承载着一个香型时代开启的使命。

山西汾酒作为清香白酒老大,汾酒自身发展的同时也是清香型白酒走出山西走向全国复兴的开始。就像茅台带动的酱香型白酒全国化路径一样。

对此,知趣咨询总经理、酒类分析师蔡学飞对《快消视界》(ID:kuaixiaoshijie)表示,汾酒的高速增长不仅与汾酒自身全国化与结构升级有直接关系,也与汾酒作为清香型品类代表,受益于国内消费多元化趋势,考虑到过去几年汾酒的业绩表现,因此,汾酒三季度营收跻身前三是行业共识,也符合市场预期。

“首先,汾酒的主品牌价值不断提升,对于全系产品都起到了很好的赋能作用,带动了汾酒的市场热销;其次就是在大众消费扩容,以及消费降级等环境下,除了青花汾酒在商务市场不断走强,玻汾、巴拿马汾等在大众消费等其他细分市场价格带也在放量增长,最后就是汾酒的增长主要来源于其山西省外市场的大幅增长,以及汾酒在大众消费和商务宴席等多个主力价格带的放量。”蔡学飞表示,“汾酒前三季度的增长与多产品价格带的集体爆发与市场全国化精耕有密切关系。”

在蔡学飞看来,汾酒进入前三甲不仅改变了中国酒业头部格局,而且是汾酒高端品牌价值的体现,提高了汾酒的品牌溢价能力,这进一步增强了汾酒的市场号召力和产品竞争力,也为汾酒的全国市场精耕创造了有利条件,可以说,进入前三,意味着汾酒的品牌效应与规模效应势能得到进一步释放,这些都为汾酒在调整周期下的持续增长打下了坚实基础。

国金证券分析师则表示,山西汾酒整体回款质量不错,预计全年回款完成度较可观;目前主力产品在渠道及终端的动销势能在行业内领先,汾享礼遇推行下产品市场价格管控相对较优。中期伴随行业景气修复,腰部及以上产品外拓步伐有望加速,持续推荐。

东方证券分析师则表示,山西汾酒持续推动渠道改革,多元价格大单品贡献收入韧性。市场端,公司将坚持聚焦三大市场,持续精耕长江以南市场,优化长三角、珠三角等潜力市场。渠道端,公司将进一步完善汾享礼遇内涵、扩大覆盖范围,有望进一步提高渠道积极性,巩固渠道优势。品牌力、渠道力、产品力等多重优势下,预计将展现较强抗风险能力。

发表评论

2024-11-01 08:12:21回复

2024-11-01 04:20:13回复