秦川机床于2024年8月30日发布2024年半年报。公司2024年上半年实现营收20.21亿元,同比+2.33%,实现归母净利润0.43亿元,同比-46%。

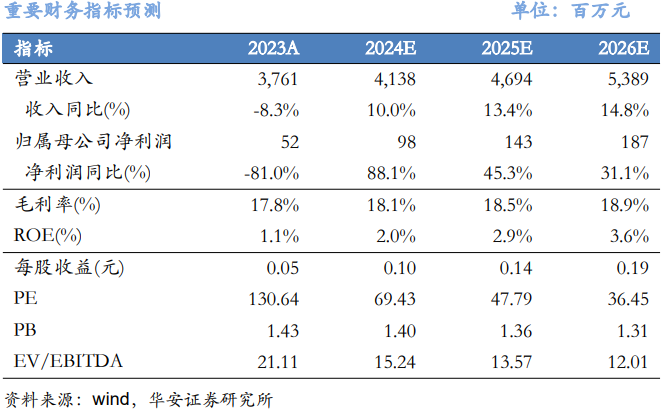

根据公司24年半年报,结合对市场景气度及公司产能释放进度的判断,我们修改盈利预测为2024-2026年营业收入分别为41.38/46.94/53.89亿元,归母净利润分别为0.98/1.43/1.87亿元,以当前总股本计算的摊薄EPS为0.1/0.14/0.19元。公司当前股价对2024-2026年预测EPS的PE倍数分别为69/48/36倍。公司作为我国机床行业领军企业,全领域布局持续提升行业竞争力,在国产替代及出口加速背景下有望获得更多竞争优势,维持“买入”评级。

秦川机床于2024年8月30日发布2024年半年报。公司2024年上半年实现营收20.21亿元,同比+2.33%,实现归母净利润0.43亿元,同比-46%。

2024年上半年机床行业营收同比略降,降幅较一季度明显收窄

宏观经济层面,3、4月连续两个月我国制造业PMI位于扩张区间,5、6月回落至49.5%,7月降至49.4%,制造业景气水平略有回落。

行业层面来看,2024上半年我国机床工业行业完成营收5019亿元,同比-7.7%,其中金切机床行业营收780亿元,同比+0.5%,实现利润额42亿元,同比-11.6%。根据国统局数据,2024H1我国金切机床产量为33.3万台,同比+5.7%。进出口方面,金切机床进口下降明显,出口小幅增长。根据海关数据,2024H1我国金切机床进口额23.7亿美元,同比-9.3%,出口额26.4亿美元,同比+0.6%。

24Q2收入同比+7.5%,上半年累计出口同比+43%再创新高

公司2024H1实现营收20.21亿元,同比+2.33%,单季度来看,24Q2实现营收10.4亿元,同比+7.5%,增幅较Q1扩大。公司围绕主业产品全力增收,主营机床类业务24H1实现营收10.13亿元,同比+8.09%,增速高于上半年金切机床行业整体营收增速。上半年,集团公司以战表项目为牵引推进开拓细分市场,磨齿机、宝鸡机床高价值数控车床、加工中心、汉江工具滚齿、插剃、拉削刀具、沃克齿轮小八档产品、秦川格兰德全功能数控磨床收入 均实现同比增长;高精传动机器人关节减速器销量及收入同比增长超过 25%,为主营业务收入提供强大韧性和支撑。公司持续加大贸易出口业务开拓力度,上半年累计实现出口同比+43%,出口业务再创新高,其中主机出口收入增长62.35%。

2024H1公司毛利率达17.03%,同比略降1.31pct;Q2单季度毛利率达17.26%,环比Q1提升0.48pct。2024H1实现归母净利润达0.43亿,同比-46.45%,净利率达3.06%。

研发持续投入,深化国企改革释放活力

根据公司24年半年报,结合对市场景气度及公司产能释放进度的判断,我们修改盈利预测为2024-2026年营业收入分别为41.38/46.94/53.89亿元(2024-2026年前值42.87/48.95/55.92亿元),归母净利润分别为0.98/1.43/1.87亿元(2024-2026年前值1.4/2/2.51亿元),以当前总股本计算的摊薄EPS为0.1/0.14/0.19元(2024-2026年前值0.14/0.2/0.25元)。公司当前股价对2024-2026年预测EPS的PE倍数分别为69/48/36倍。公司作为我国机床行业领军企业,全领域布局持续提升行业竞争力,在国产替代及出口加速背景下有望获得更多竞争优势,维持“买入”评级。

盈利预测、估值及投资评级

根据公司24年半年报,结合对市场景气度及公司产能释放进度的判断,我们修改盈利预测为2024-2026年营业收入分别为41.38/46.94/53.89亿元(2024-2026年前值42.87/48.95/55.92亿元),归母净利润分别为0.98/1.43/1.87亿元(2024-2026年前值1.4/2/2.51亿元),以当前总股本计算的摊薄EPS为0.1/0.14/0.19元(2024-2026年前值0.14/0.2/0.25元)。公司当前股价对2024-2026年预测EPS的PE倍数分别为69/48/36倍。公司作为我国机床行业领军企业,全领域布局持续提升行业竞争力,在国产替代及出口加速背景下有望获得更多竞争优势,维持“买入”评级。

风险提示

1)原材料价格波动风险;2)公司下游需求不及预期风险;3)技术迭代升级不及时风险。

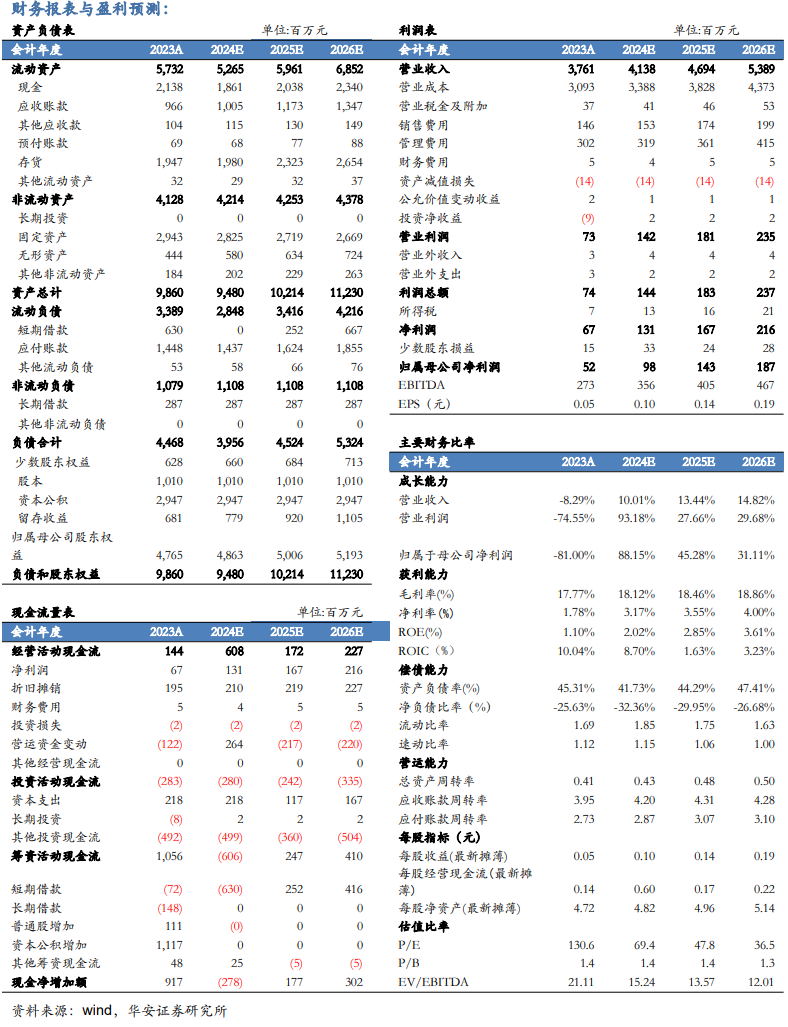

财务报表与盈利预测

适当性说明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号/本账号发布的观点和信息仅供华安证券的专业投资者参考,完整的投资观点应以华安证券研究所发布的完整报告为准。若您并非华安证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号/本账号中的任何信息。本订阅号/本账号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号/本账号推送内容而视相关人员为客户。市场有风险,投资需谨慎。

重要提示:本文内容节选自华安证券研究所已发布证券研究报告:【华安机械】公司点评 |秦川机床:Q2收入同比改善,H1累计出口同比+43%再创新高(发布时间:20240906),具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。

分析师:张帆(S0010522070003) 邮箱:

徒月婷(S0010522110003)邮箱:[email protected]

华安机械团队介绍

张帆,CFA,机械行业与经济复合背景,证券从业16年,华安证券机械行业首席分析师,曾多次获得新财富、水晶球最佳分析师,2022年7月加入华安证券研究所。

徒月婷,华安机械行业分析师,南京大学金融学本硕,曾供职于中泰证券、中山证券,2022年9月加入华安证券研究所。

王君翔,德国斯图加特大学环境工程硕士,曾就职于上海电气(维权)、晶科能源,2022年12月加入华安证券研究所。

陶俞佳,伦敦大学学院项目与企业管理硕士,工程与财务复合背景,3年咨询行业工作经历,曾供职于申港证券,2023年4月加入华安证券研究所。

(转自:有机投资)

发表评论

2024-09-10 07:40:45回复

2024-09-10 12:05:30回复

2024-09-10 02:29:34回复

2024-09-10 04:12:13回复