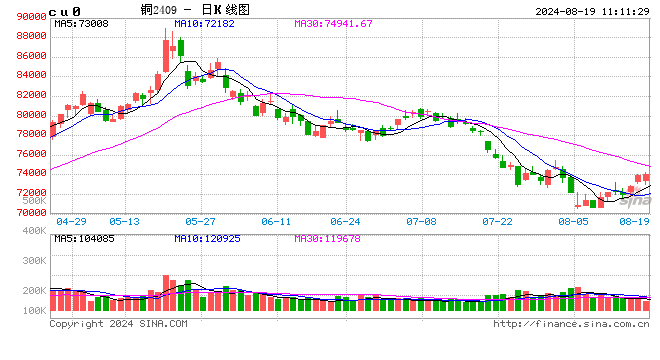

铜:社库去库加速 铜价修复性反弹

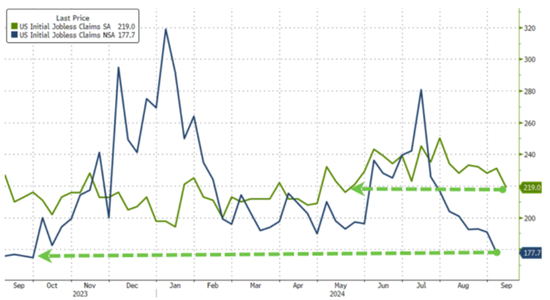

1、宏观。海外方面,美国7月PPI全面超预期下行,同比涨幅收窄至2.2%,服务成本年内首次下滑,数据低于预期,通胀降温利好降息押注,且美国7月CPI同比2.9%,低于预期与前值的3%,这也是自2021年以来首次降至3%以下,核心CPI同比3.2%,符合预期3.2%,但低于前值3.3%,7月通胀进一步放缓,也为9月降息铺平道路,但市场更关注美联储是否会超预期降息。另外,美国7月零售销售环比增长1%,为2023年2月以来最高水平,远超预期0.4%,前值从0%下修至-0.2%,较好的消费数据减弱了市场对美经济硬着陆的预期。国内方面,7月份社会消费品零售总额37757亿元,同比增长2.7%,比上月加快0.7个百分点,除汽车以外的消费品零售额33959亿元,增长3.6%,7月消费数据表明经济韧性。

2、基本面。铜精矿方面,国内TC报价维持在低位,表明铜精矿仍然紧张,有消息称部分企业已开启2025年长单谈判。精铜产量方面,国内7月电解铜产量102.82万吨,环比增加2.31%,同比上升11.0%,累计同比增加9.49%,产量再超预期;8月电解铜预估产量100.34万吨,环比下降2.4%,同比增加1.4%,从产量预估来看,产量或维系高位,但铜价下跌及产出亏损下带来较大不确定性。进口方面,国内6月精铜净进口同比下降50.38%至12.81万吨,累计同比增加8.8%,主因出口量大增至15.78万吨;6月废铜进口量环比下降14.5%至13.56万金属吨,同比下降0.1%,但今年废铜用量显著增加,废铜紧张或逐渐传导至价格端。库存方面来看,截止8月16日全球铜显性库存较上周(9日)统计下降2.6万吨至71.7万吨,其中LME库存增加1.2925万吨至309050吨;Comex库存增加2361吨至25089吨;国内精炼铜社会库存周度下降3.68万吨至30.16万吨,保税区库存下降0.37万吨至8.39万吨。需求方面,本轮铜价回升,并未过多抑制下游需求,说明市场情绪正逐渐好转,社库也呈现加速去库态势。

3、观点。随着全球股市有企稳回升表现,宏观情绪也逐渐摆脱偏恐慌情绪,风险偏好回升下,美元指数走弱,同时刺激贵金属和有色价格走高。另外,基本面方面,LME库存持续累库一度给市场较大压力,但明显利空影响弱于之前交仓集中阶段,而国内随着终端订单释放和下游补库,需求正逐渐好转,一是支撑着升贴水报价,二是社库有加速去库现象。宏观情绪正逐渐转暖,下游需求改善,铜价出现修复性反弹并不意外,这也市场做空力量正减弱,关注铜价上涨是否会影响到下游补库的信心。

镍&不锈钢:资源端仍是核心矛盾

1、供给:印尼内贸1.2%红土镍矿价格维持24.5美元/湿吨,1.6%红土镍矿价格上涨0.7美元/湿吨至51.3美元/湿吨;印度尼西亚镍矿商协会(APNI)发布2024年8月的镍矿内贸基准价格,8月的参考价格为16812.73美元/吨,较7月参考价18823.86美元/吨下跌约10.68%;周度印尼镍铁发往中国发货7.21万吨,环比降幅53%,同比降幅67.89%;到中国主要港口4.38万吨,环比降幅70.28%,同比降幅67.29%;中间品&高冰镍现货价格小幅上涨,其中,MHP折扣系数维持,高冰镍折扣系数小幅上升;硫酸镍生产利润维持小幅亏损。

2、需求:不锈钢方面,库存端,周内89家社会库存环比增加0.5万吨至108.5万吨;供应端,8月国内43家不锈钢厂粗钢排产338.67万吨,月环比增加2.37%,同比增加4.04%;8月印尼不锈钢厂粗钢排产41万吨,月环比增加3.1万吨;成本利润,镍铁价格偏强,成品价格小幅下跌,利润小幅走弱;需求端,房地产分项来看,1-7月新开工/施工/竣工同比分别为-23%/-13%/-22%,基本与上个月持平;7月汽车产量环比减少12%至229.7万辆。新能源汽车方面,周度库存环比增加166吨至14489吨,即期利润小幅抬升;新能源汽车,据乘联会,8月1-11日,乘用车新能源市场零售27.4万辆,较上月同期增长25%;全国乘用车厂商新能源批发22.1万辆,较上月同期增长16%。

3、库存:周内LME库存增加1656吨至114060吨;沪镍库存增加2156吨至20804吨,社会库存增加939吨至27848吨,保税区库存维持4700吨。

4、观点:供应端,镍矿依旧维持相对偏紧的状态,镍矿内贸价格小幅上涨,且溢价仍较为坚挺,本周镍铁价格小幅下跌,但因前期价格上涨生产利润有所恢复,供应预计有小幅增加;硫酸镍方面,成本端原材料表现偏强,利润空间收窄,需求端正极排产方面上调预期产量。一级镍累库,对盘面造成一定压力。短期价格或偏震荡运行,关注宏观情绪及镍矿进度。

氧化铝&电解铝:宏微共振,止跌回暖

本周氧化铝期货偏强运行,16日主力收至4003元/吨,周度涨幅4.5%。沪铝偏强运行,16日主力收至19370元/吨,周度涨幅1.3%。

1、供给:周内氧化铝开工率小幅上调0.31%至84.98%,上周贵州100万吨检修产线本周回归,山西氧化铝厂进口矿石后逐步提产,山东、河北氧化铝厂结束焙烧检修恢复生产。内蒙华云三期投产有望达产,四川技改完成启槽复产、国内电解铝产能维持小幅抬升。据SMM预计8月国内冶金级氧化铝运行产能恢复至8506万吨,产量722.3万吨,同比上涨2.9%;8月国内电解铝运行产能修复至4352万吨,产量369.1万吨,同比增长1.9%。

2、需求:周内加工企业开工率上调0.1%至62.2%。其中铝型材开工率开工率上调0.7%至51.2%,铝板带开工率持稳在70.4%,铝箔开工率持稳在74.4%,铝线缆开工率持稳在69%。铝棒加工费包头河南持稳,新疆无锡广东下调20-40元/吨,临沂上调30元/吨;铝杆加工费山东内蒙持稳,河南广东下调20-40元/吨。

3、库存:交易所库存方面,氧化铝周度去库1.56万吨至11.98万吨;沪铝周度累库0.87万吨至28.73万吨;LME周度去库1.85万吨至89.2万吨。社会库存方面,氧化铝周度累库1.4万吨至6.7万吨;铝锭周度去库0.6万吨至82.3万吨;铝棒周度去库0.47万吨至11.8万吨。

4、观点:美国最新就业数据向好、衰退预期减弱、国内刺激消费政策仍在发力,宏观回暖空头开始减仓离场。淡旺季转换征兆初现,下游陆续进场补货,供给高位持稳、几无超额增量。现货贴水收窄,去库拐点有望提前出现,宏微共振下铝价进入止跌回暖初期,明确上行节奏仍待具体去库信号指引,现阶段建议逢低买入、谨慎追高。

锌:内外反套仍可低位择机介入

一、供应:

海外泰坦矿业因洪水原因暂时关闭 ESM 矿山运营,电力系统重建预计耗时4-8周,但全年生产指引维持不变。EDM 资源公司正着手重新开放Scotia 铅锌矿,预计要2025年以后复产,该矿山金属储量约1366万吨,其中锌品位2.03%,铅品位1.1%;预计前5年年均锌产量约为1.59万吨。国内冶炼亏损严重,上周内蒙已有部分冶炼厂开始检修减产。

二、需求:

根据Mysteel数据显示,海外制造业需求再度转弱,镀锌板出口订单转差,并且镀锌结构件受房建需求疲软影响,镀锌结构件企业开工率也环比继续走低。压铸及氧化锌开工率平稳,行业订单未见好转。

三、库存:

SMM七地社会库存周环比周环比-0.51万吨至13.41万吨,同比+9.47%;上期所库存周环比-0.90万吨至8.75万吨,同比+62.20%; LME库存周环比+2.07万吨至26.06万吨,同比+82.52%。

四、策略观点:

国内冶炼亏损严重,冶炼开工率难以抬升,供应收缩已经导致国内锌平衡出现缺口,预计锌进口窗口将持续打开,从而带动全球锌元素供应过剩幅度收窄,预计锌价整体处于高位震荡的走势。

锡:基本面转好 带动锡价稳步上行

一、供应:

上周SMM40%锡矿加工费下调500元/金属吨至16,500元/金属吨,反映出国内锡矿供应逐渐偏紧,部分炼厂因原料紧张小幅减少。印尼贸易部数据显示,印尼7月精炼锡出口量为3,409吨,环比回落23.5%,同期下滑51.5%。但是,7月ICDX和JFX成交量4,775吨,出口量劈叉或因新加坡塞港问题船期后延发货,截止8/15两大交易所当月成交量在2,220吨,加上7月后延的部分货物,8月出口或能回到4,500吨以上。

二、需求:

上周现货市场随着盘面走高,市场交投转弱,但现货升贴水变化不大。终端消费上,据SMM调研,预计8月光伏组件排产量为 48.5GW,环比增幅约 3.6%,光伏需求在走弱两个月后或将有一定好转。

三、库存:

Myseel社会库存周环比+516吨至12,123吨,同比+18.48%;上期所库存周环比-36吨至10,786吨,同比+28.24%;LME库存周环比-420吨至4,140吨,同比-31.40%。

四、策略观点:

国内原料紧张逐步传导至冶炼小幅减产,同时国内锡需求订单逐步修复。海外印尼锡锭出口尚未恢复至正常,带动LME锡库存持续走低,同时LME0-3 premium 由大贴水转为小贴水,内外基本面均在不断好转。后续关注海外宏观变化,如果美国衰退预期减弱,在宏观情绪转暖背景下,锡价或将稳步上涨。

工业硅:倒挂停滞,涨跌两难

工业硅期货震荡走弱,16日主力2409收于9575元/吨,周度跌幅4.2%。现货价格继续下调,百川参考均价为11867元/吨,周度下调195元/吨。其中不通氧553#下调150元/吨至11300元/吨,通氧553#下调100元/吨至11600元/吨,421#下调100元/吨至12150元/吨。

1、供给:据百川,工业硅周度产量环比减少560吨至10.12万吨,周度开炉数量减少3台至404台,开炉率下滑0.4%至55.1%。云南完成前期订单及原材料耗尽后硅厂进入全面停产,四川阿坝、凉山不通氧553停产规模扩大。西北硅厂成本倒挂、开始规模检修停产,两个计划投产项目继续推迟。非主产地按订单安排生产节奏。

2、需求:有机硅周度价格上调400元/吨至13300-13900元/吨,随着预售单交付进入尾声、单体厂开始封盘惜售,释放提价消息,引导下游部分企业进场采购。多晶硅周度价格上调1000元/吨至3.5万元/吨,此前集中去库存的硅片厂抄底补采、多数企业观望为主,整体成交量仍旧有限。晶硅签单情况出现差异,一部分厂家完成本月订单、一部分厂家订单难求。供需格局仍未改善下,难以支撑后续涨势。DMC周度产量环比增加1200吨至4.63万吨,多晶硅周度产量环比下滑950吨至3.355万吨。

3、库存:交易所库存周度整体去库7200吨至33.16万吨。工业硅社库周度累库5400吨至24.1万吨,其中厂库累库3400吨至12.7万吨;三大港口库存,黄埔港累库1000吨至4.2万吨,天津港持稳在3.8万吨,昆明港累库1000吨至3.4万吨。

4.观点:随着盘面跌破9500,进入全面成本倒挂状态。硅厂停产规模继续扩大、仍维持生产的企业多是计划丰水期集中生产、囤货不卖以待后期。现货升水大幅拉升,低品位货源优势不再,使得硅厂出货压力愈发困难、本就疲弱的需求雪上加霜。当前市场悲观情绪浓厚,现货几近成交停滞状态,开启僵持博弈、涨跌两难局面。关注库存消化情况以及基差收窄幅度。

碳酸锂:市场情绪低迷,价格屡创新低

1、供应:周度产量环比减少3.6%至1.35万吨,其中锂辉石提锂环降2.8%至0.61万吨,锂云母提锂环降6.9%至0.33万吨,盐湖提锂环增0.6%至0.31万吨,回收提锂环降10.7%至0.1万吨。

2、需求:正极材料,三元材料周度库存环比增加166吨至14489吨,即期利润小幅抬升;磷酸铁锂周度库存环比增加1820吨至51920吨,即期利润小幅下降。终端新能源汽车,据乘联会,8月1-11日,乘用车新能源市场零售27.4万辆,较上月同期增长25%;全国乘用车厂商新能源批发22.1万辆,较上月同期增长16%。

3、库存:周度碳酸锂库存环比增加1.1%至约13.2万吨,下游库存增加7.6%至约3.53万吨,其他环节增加4.4%至约3.81万吨,冶炼厂减少4.4%至约5.86万吨;截止8/16日,仓单库存36620吨。

4、观点:供应端,近期公布的海外资源/锂盐发运量环比下降,同时,国内周度产量连续五周环比有所下降,其中,锂辉石和锂云母提锂的减量较为明显,回收提锂(体量较小)降幅明显,盐湖受到季节性影响小幅增加。需求端,正极材料排产好于预期,但下游囤货意愿不强,目前以逢低备货为主,需要注意的是,据悉部分厂家客供有所降低,下游采购的活跃度或将小幅增加。综合来看,8月基本面边际上供减需增,过剩量小幅收窄。短期来看,在资源端不见减产和高库存压力背景下,尽管下游采购活跃度虽然或将小幅提升,但整体仍维持谨慎态度,价格上仍有不小压力,后续需关注供应端是否出现减产行为和减产力度。

发表评论

2024-08-19 21:21:58回复

2024-08-19 17:02:26回复

2024-08-19 17:01:32回复

2024-08-19 13:57:45回复