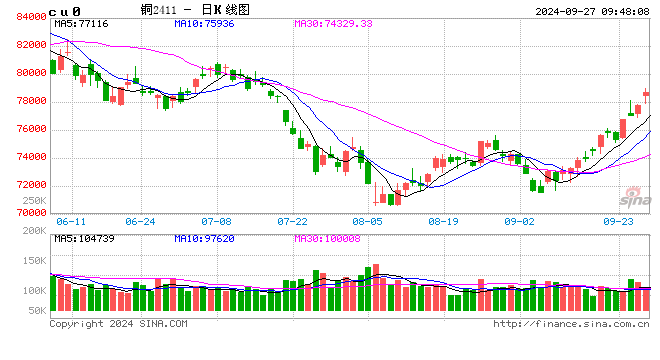

铜:

隔夜LME铜震荡走高,价格上涨2.95%至10090美元/吨;沪铜主力上涨1.91%至78850元/吨;现货进口窗口持续打开,但利润下降。宏观方面,美国二季度实际GDP年化季环比终值3%,略高于预期2.9%,此前公布的修正值为3%,初值为2.8%。另外,美国9月21日当周首申失业金人数21.8万人,为自5月以来最低,同时低于预期22.3万人,前值 21.9万人。美国8月耐用品订单环比初值0%,市场预期值为-2.7%,但相较于前值9.8%降温。国内方面,金融领域和经济政策支持力度超预期,市场反馈也比较积极,带动市场风险偏好回升,稳增长再次充满期待。基本面方面,社会库存再次超量去库反馈下游订单实际良好,加之赞比亚铜矿、大冶事故和国庆备库预期,现货将维系升水,但铜价再度大幅走高下,下游订单需求有所下降。海外市场暂缓了对美经济陷入衰退的担忧,叠加国内超预期经济提振政策,全球金融市场风险偏好显著回升,铜价也继续保持强势。不过,随着铜价再次上涨至前期平台位置,争议势必会再现,加之长假期间海外宏观不确定性及美股表现出的不稳定性,因此建议短线投资者可逢高减持部分头寸,轻仓过节。

镍&不锈钢:

隔夜LME镍跌0.06%报16755美元/吨,沪镍跌0.18%报128480元/吨。库存方面,昨日 LME 镍库存增加5676吨至130080吨,昨日国内 SHFE 仓单增加1420吨至22270吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水下跌25元/吨至-225元/吨。不锈钢方面,库存端,全国主流市场不锈钢89仓库口径社会总库存1014982吨,周环比减1.58%;9月供应小幅放缓,成本端镍铁小幅下跌;终端方面,据产业在线最新发布的三大白电排产报告显示,2024年10月空冰洗排产总量合计为2863万台,较去年同期生产实绩增长13.4%。分产品来看,10月空冰洗三大行业排产都表现出增长趋势,其中家用空调排产1177万台,较去年同期生产实绩增长23.9%;冰箱排产850万台,较上年同期生产实绩增长8.6%;洗衣机排产836万台,较去年同期生产实绩增长5.6%。硫酸镍方面,原材料价格表现偏强,然需求疲软成为拖累。短期仍或受到情绪共振震荡偏强运行,但基本面压力犹在,临近国庆,注意仓位管理。

氧化铝&电解铝:

氧化铝震荡偏强,隔夜AO2411收于4186元/吨,涨幅1.48%,持仓减仓3670手至8.6万手。沪铝震荡偏强,隔夜AL2411收于20315元/吨,涨幅1.15%。持仓增仓6099手至17.1万手。现货方面,SMM氧化铝价格涨至4058元/吨。铝锭现货贴水持稳在50元/吨,佛山A00报价涨至19810元/吨,对无锡A00贴水180元/吨,下游铝棒加工费包头河南临沂持稳,新疆南昌广东无锡上调30-80元/吨;铝杆1A60加工费持稳,6/8系加工费下调215元/吨。由于今年中秋节前下游已有部分备货,国庆前整体备货量预计较往年有所下滑。当前消费结构分化明显,仍靠线缆板块带动,其他板块暂无超预期征兆。宏观情绪余温助力,铝价存在高位支撑。建议节前轻仓减持、警惕过分追高。

锡:

沪锡主力涨0.55%,报257510元/吨,锡期货仓单7917吨,较前一日减少174吨。LME锡跌2.43%,报31900美元/吨,锡库存4730吨,持平。现货市场,对2410云锡升水600-800元/吨,交割升水500-700元/吨,小牌升水0-300元/吨,进口贴水200-300元/吨。价差方面,10-11价差-10元/吨,11-12价差-240元/吨,沪伦比7.94。锡矿进口环比大幅减少,冶炼减产预期抬升,需求逐步好转。消费上,部分加工环节进入消费旺季,国内锡库存继续走低。随着供应紧缺持续,国庆节前备库需求较多,去库仍将继续,锡依然维持多配的观点。

锌:

截至本周四(9月26日),SMM七地锌锭库存总量为10.67万吨,较9月19日减少0.78万吨,较9月23日降低0.89万吨。沪锌主力涨2.06%,报25025元/吨,锌期货仓单28783吨,较前一日减少1084吨。LME锌跌0.73%,报2988.5美元/吨,锌库存255050吨,减少175吨。现货市场,上海0#锌对2410合约升水30-40元/吨,对均价贴水20-30元/吨;广东0#锌对沪锌2411合约升水70-110元/吨,粤市较沪市贴水30元/吨;天津0#锌对沪锌2410合约升水20-110元/吨,津市较沪市升水30元/吨。价差方面,10-11价差+65元/吨,11-12价差+126元/吨,沪伦比8.09。基本面强现实弱预期未有改变,国内10-12月差Back结构预计难以收缩。比价方面由于海外商品做多情绪较好,导致近期锌比价有所下行,但上周LME锌库存持续累库,反应出海外锌依然供应过剩,建议继续关注锌内外反套交易机会。

工业硅:

26日工业硅震荡偏弱,主力2411收于9645元/吨,日内跌幅1.33%,持仓减仓4324手至19.04万手。现货继续持稳,百川参考价11820元/吨,较上一交易日持稳。其中#553各地价格区间回升至10850-12100元/吨,#421价格区间回落至11800-12700元/吨。最低交割品为#421价格降至10100元/吨,现货升水扩至395元/吨。临近国庆,节前下游存在阶段补库意向但量级有限,期现贸易仍将成为需求释放点。近期市场低价交易减少、现货报价趋稳,短期硅价随市场氛围好转、但仓单注销压力较大、随着宏观氛围渐散、建议多头头寸止盈离场。

碳酸锂:

昨日碳酸锂期货2411合约跌1.03%至77050元/吨。现货价格方面,电池级碳酸锂平均价下跌50元/吨至7.51万元/吨,工业级碳酸锂平均价下跌50元/吨至7.09万元/吨,电池级氢氧化锂平均价下跌225元/吨至6.87万元/吨。仓单方面,昨日仓单增加530吨至42863吨。供应端方面加速,一方面周度产量呈现近期较为明显的下滑,国内生产企业有一定停减产动作,另一方面锂盐进口量快速放缓。需求端,旺季叠加节前备货背景下,随着头部企业减产,客供或将有一定下降,市场采买积极性或将增加。库存端,整体库存延续出现小幅去化态势,自上游向下游移动。尽管供应仍偏过剩,但减产+旺季+节前补库预期影响下,价格震荡运行,而中期鉴于一定现货压力,仍以偏空思路对待。临近国庆,注意仓位管理,谨防持仓扰动。

发表评论

2024-09-27 18:27:57回复

2024-09-27 16:09:43回复

2024-09-27 13:37:24回复

2024-09-27 21:40:47回复